Iroko est devenu un acteur incontournable des SCPI en peu d’années.

Agréée par l’AMF en juin 2020, la société de gestion, qui a pour volonté de rendre accessible à tous des produits d’épargne performants et responsables, connait une très forte croissance, en particulier à travers sa SCPI Iroko Zen.

SCPI Iroko Zen

Labelisée ISR, cette jeune SCPI a su bénéficier des baisses de l’immobilier professionnel en 2022 et 2023, en réalisant une importante collecte permettant de pérenniser un rendement élevé, de préserver sa valeur liquidative et d’envisager des plus-values à long terme. A fin 2023, elle a atteint une capitalisation de 467 millions d’euros pour environ 11 000 associés.

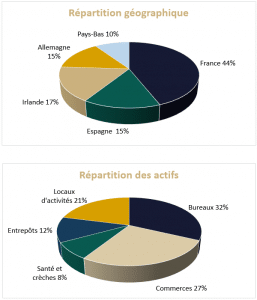

Cette SCPI se différencie par sa stratégie de diversification, tant d’un point de vue géographique (dans l’ouest de l’Europe) que d’une point de vue des secteurs d’activités (bureaux, centres commerciaux, santé…). Les actifs sont de tailles modestes, aux rendements attractifs et permettent de rapidement diversifier le parc immobilier.

Nous apprécions cette SCPI pour son rendement attractif, son portefeuille multi secteurs, sa forte présence à l’étranger, ainsi que pour son potentiel de revalorisation.

Performances

L’objectif de rendement de la SCPI Iroko Zen est de 5,5% par an net de frais de gestion, auquel s’ajoute les revalorisations futures du prix de la part qui dépendent de l’évolution du marché immobilier. Cet objectif n’est pas garanti. La SCPI Iroko Zen réalise depuis sa création une performance de plus de 7% nette de frais de gestion (les performances passées ne préjugent pas des performances futures).

Mode de souscription

Les particuliers et personnes morales (entreprises, fondations et associations) souscrivent des parts qui seront détenus en direct (nominatif pur) ou au travers d’un compte titres.

Une SCPI peut être souscrite en pleine propriété ou en démembrement selon la stratégie patrimoniale de l’investisseur. Une souscription numérique est proposée.

En cas de souscription en démembrement, l’investisseur n’achètera que l’usufruit (déficit foncier à combler, trésorerie de société ou de fondation…) ou que la nue-propriété (capitalisation en vue de percevoir des revenus futurs) selon une clé de répartition constatée sur la SCPI Iroko Zen.

Fiscalité

Lorsque la SCPI est souscrite en pleine propriété, les revenus fonciers seront soumis au barème progressif de l’impôt sur les revenus et aux prélèvements sociaux. Si la SCPI est souscrite en nue-propriété, aucune fiscalité ne sera à payer tant que l’usufruit ne sera pas éteint.

En cas de cession, les plus-values réalisées seront imposées selon le barème fiscal des plus-values immobilières des particuliers.

Les personnes morales (entreprises, fondations ou associations) s’acquitteront éventuellement d’un impôt sur cette catégorie de revenus selon leur propre régime fiscal.

Pour les SCPI investissant hors de France, que nous recommandons activement afin de diversifier son patrimoine et pour des raisons fiscales, nous vous invitons à lire cette page : Pourquoi acheter des parts de SCPI (Société Civile de Placement Immobilier) qui investissent hors de France ?

Cession

La liquidité est assurée par la société de gestion. La vente des parts achetées peut être demandée sur simple requête formulée auprès de la société de gestion. La vente sera réalisée au bout de quelques semaines à quelques mois.

Une liquidité réduite est à prévoir en cas de crise immobilière et de retraits supérieurs aux souscriptions. Le gérant devra alors vendre des immeubles pour rembourser les investisseurs.

Rémunération du cabinet

Le cabinet perçoit une rémunération, versée par Iroko.

Cette rémunération :

- Correspond à l’étude de la solution, à son intégration dans une stratégie patrimoniale, à la préparation du dossier et à la vérification de la compatibilité fiscale de l’investissement.

- Est transparente.

- Est variable selon les SCPI mais est la même quel que soit le distributeur.

Risques

- Risque d’illiquidité. L’immobilier est un investissement long terme, imposant des durées de détention longues (souvent plus de 10 ans), notamment pour amortir des frais d’acquisition élevés (frais de transaction et de commercialisation).

- Risque de perte en capital. Le marché immobilier est un marché local, cyclique, nécessitant une étude approfondie du marché local, et qui peut être baissier durant plusieurs années.

- Risque lié aux loyers. Les loyers ne sont jamais garantis et dépendent de la présence de locataires payant en temps et en heure.

- Risque juridique. Notre conseil est toujours émis dans le cadre juridique et fiscal présent ; il peut être soumis à des évolutions importantes.

Un suivi permanent de l’ensemble des investissements réalisés (performances, cadre juridique et fiscal…) est assuré par notre cabinet.